前項をお読みいただき、皆様はどんな感想をもたれたでしょう。

不動産業界の常識であると言われ続けてきたことが、実は簡単にひっくり返すことが出来るのだという実感は、お持ちいただけたのではないでしょうか。そのように考えると、今、世間に横行している「普通の投資」にも、まだまだたくさんの間違い、改善すべき項目があるのではないかと、ご想像いただけると思います。

本項では投資に関わる良くある間違いを引きつつ、いかにそれを改善するか。何をどうすれば成功を導けるのかというポイントをまとめていきます。

失敗例はなかなか情報として世に出てきませんが、当社ではオーナーズ倶楽部がそうした情報すら、具体的な発注先企業名までをもあけすけに共有しています。こうした事例に学ぶ以上に、有益なことは無いのではないでしょうか。

(1) 銀行金利との比較

昨今の銀行の金利は1%を切ることがもはや自然なことになっています。しかしよく考えてみれば、折角ついた微々たる金利さえもディスペンサーの手数料で、それ以上に回収されており、これほど顧客を馬鹿にした話はないという状況なのではないでしょうか。

● スーパー定期0.01%

この借り入れ(銀行側から見た場合)条件が、シンプルに常軌を逸していると、感覚的に感じられる人が不動産投資に成功する人だろうと思います。逆にここで、この0.01%を2倍にしようとか3倍にしようと考える人は、当社の見解にはなりますが、非常に不動産投資に不向きな人だろうと思います。

馬鹿げた物の範囲の中で優劣をどう比較しようが、そんなものに、最初から意味など無いのです。

● 銀行に預けておくより、借り上げ保証付きアパートで3%で回した方が有利だろう

これも大きな間違いでしょう。

先述の通り、比較の一方である銀行金利が前提条件として許容するに足りないのですから、前項と同じ理由で比較そのものに意味がありません。

また、そもそも3%という利回りは、不動産投資としては不適格です。

「どちらが有利なのか」という目先の小銭にだけ気を取られるから間違うのであって、大切なのはそれ以前に、その話が(前提が)まともかどうか。本項のように比較対象の二つ共がおかしいのなら、いずれも採用しないというのが正しい道だろうと思います。

(2)固定資産税くらいは・・・

● 「土地を遊ばせておいても仕方が無いから、駐車場で固定資産税分くらい稼ごう」

これもよく見かける土地利用ですが、当社では間違いであると認識しおります。使用用途を決めかねている場合の対策なのでしょうが、決めなければならないことを決めないことが一番の問題です。

以下、税金の性質を検討すれば「固定資産税分くらい・・・」という判断が、ただの責任を先送りに過ぎないと言うことが、より明確にご理解いただけると思います。

固定資産「税」の話ですから、折角なので土地にまつわる税金をまとめてみましょう。

1) 固定資産税及び都市計画税 : 保有 ・・以下「固都税」と標記

2) 譲渡所得税 : 売却(他人への所有権移転(原則))

3) 相続税 : 保有(親族への所有権移転)

言うまでも無く土地の態様に関しては保有するか売却するかの二択しかありません。こうした非常にシンプルな視点を、複雑な思考が展開できる人ほど見落としてしまいます。そして保有であれ売却であれ、大きな課税は 2) と 3) であり、 1) ではあり得ません。

つまり土地に係る税務対策を検討する場合、絶対に考慮しておかなければならない課税は2) と 3) であり、 1) に対応できることにはほとんどなんの価値も無いのです。もっとハッキリ言えば、その土地からいくら毎年せっせと「固定資産税分」の金額を回収したところで、2)や3)の納税に対しては焼け石に水、なんの役にも立たないと言うことは、ちょっと計算してみれば誰にでも分かることです。

仮に十分な検討の結果、本当にその土地が駐車場でしか運用できないという結論に至ったとするのなら、大変残念ではありますが、むしろその土地は、今はもう、保有する意味が失われているのだと言う現実に、気づくべきなのです。

さて。ここでお気づきの方からは、「保有している時の賃料に関わる「所得税」が抜けてる」とのご指摘を受けそうです。所得税をここで検討しない理由は簡単で、不動産事業でどうこうすべき性質の税金ではないと当社では考えているからです。

後先考えずに「目先の税金対策だけ」をするのなら、所得税対策もやりようはいくらでもあります。しかし多くの場合、所得税の減額を不動産をツールとして実現しようとすると、それらには健全性がなくなり、出口戦略が描けない場合が非常に多いので、当社では採用することがほとんど無いのです。

(3) 地主の80%が間違っている不動産利回り計算

なぜ多くの地主の方や投資家の方が、アパートメーカーの説明に納得されているのかが、むしろ当社では大変に疑問です。

ある土地にアパートを建てます。その土地の価値を、どうして収益計算に含めて計算しないのでしょうか。

地主に対してアパートメーカーが提案する、8~10%の利回りには、十中八九、分母に土地費が含まれていません。是非、ご経験のある方はアパートメーカーの提案書をご確認下さい。

利回り = 賃料売上 ÷ 建物費

こんな計算をしていれば、利回りなど、出ない方がおかしいでしょう。

事業収益計算(利回り計算)は、本来、健全な事業かどうかの検討をするのであれば、以下のようになるべきです。

利回り = 賃料売上 ÷ “総“投資額(土地費+建物費)

この数式にならなければならない理由はとても簡単です。建物(アパート)を建てれば、当然にその土地は自由度を失います。その土地は分割して売ることなどできなくて、相当な解体費を掛けない限り、更地にすらなりません。仮にその土地建物を購入した新規取得者も、そうした大きなコストを掛けない限りは、その土地はアパート用地として使用する以外に選択肢がなく、つまりその土地は事実上、ほぼ完全にアパート用地としてしか使えなくなるのです。

その土地は事業に使っており、だからその価値を含めた投資に対して、どのくらいのリターンが得られるかを検証すべきなのです。

「不動産」と呼称される土地が自由度を失うと言うことは、処分(動産化)のハードルが一気に上がると言うことを意味し、言い換えればその場所に、土地の価値である1億円が眠ってしまうという事になります。この土地を売却すれば、現金の1億円を金融資産として運用できるという可能性が、何十年にも渡り失われるのです。

その土地がアパート立地の根拠となっているわけですから、賃貸アパート投資の善し悪しや利回り計算で、上式のように土地時価評価額が分母に加わらないということは、むしろ極めて不自然なことなのです。

この部分は本当に、おそらくは80%以上の地主が間違えており・・・と、言うよりも、ほとんどのアパートメーカーやデベロッパーの提案が最初からそのように表現されているため、80%の投資が成功していない最大の理由と言っても良いだろうと思います。

いくら一月に売り上がるのかという、目先の利益を短絡的に追いかけるのではなく(分子)、その売上を得るためにいくらの投資をしているか(分母)にもしっかりと関心を持ち、常に効率(利回り)を気にしながら事業に修正をかけていくことが出来なければ、その事業が成功する可能性はとても低くなってしまうと思います。

事業のチェックは、あくまでも「総投資額」と「総売上」のバランスで決まります。アパートの敷地としてしっかりと活用されているという現象を、数式にも反映させる必要があるのです。

逆にこの計算が出来ると、賃貸アパート事業は、他のあらゆる投資・・・株式、債権、投資信託、外貨預金、定期預金等々と、資金回収効率=利回りという観点で横断的に比較検討できるようになります。

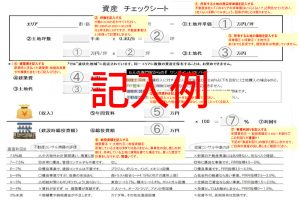

アパートメーカーの提案書の分母に土地代(あくまでも売却した場合の想定価格)を自分で加えて、それでもその事業が新築時点利回りで6%を上回るなら、その事業はほぼ合格と言う、現在進行中の賃貸アパート事業のチェック方法を紹介します。

感覚的な話となり恐縮ではありますが、アパートメーカーやデベロッパーの提案する8%とか10%の利回りは、分母に土地費を含めて正しく計算した場合、せいぜい4%前後のリターンということになっていると思います。

本項も最後にまとめておきますが、「この土地にアパートを建設して賃貸アパート事業を行うことを検討しているのに、その総事業費に土地代をなぜ、含めて計算しないの?」と、シンプルに疑問を抱ける方は、賃貸アパート事業に才覚のある方だと思います。「土地は持っているので、銀行借り入れは建物分だけで済みます」というような説明が、アパートメーカーからも銀行からもあるかもしれません。ご自身の感性を信じ、しっかり事業の優劣を客観的に見極めましょう。

当社に言わせれば事業利回り計算に土地代を含めないなど、詐欺のような説明だと思います。

ご興味おありの方は、上記計算に使える「賃貸アパート 採算チェックシート」を、当該ページより無料でダウンロードをいただけます。

(4)中古不動産の誤解

当社では土地代を含めた新築6%の利回りを目指すと書いてきましたが、中古ではこの利回りが一気に10%、20%といった数字になります。建物が減価償却し、建物の資産価値が毀損した値付けで市場に出てくるため、前項で紹介した数式の分母が大幅に小さくなるのです。

●「中古でも15%あれば、何か無ければ新築4%より儲けの方が大きいはず」

これが良くある間違いです。「何事もない保証」など、どこにあるのでしょうか。そう思い込みたいのか現実を見つめる勇気が無いのかはともかく、「儲けの方が大きいはず」と言うのも単なる希望的観測に過ぎません。

不測の事態は予測できないから不測なのであり、正しい計算はできません。そのリスク(この場合は突発的な出費)をも見込んで計算した人は除き、推測だけで「大丈夫」という決断に至ると言うことは、それは要するになにも考えていないのと同じことでしょう。

中古の場合の正しい計算方法は、前項の新築のように唯一に決めきれないとは思いますが、一つの検討方法は、中古を新築に変換して計算することだろうと思います。その事業は、今は中古で15%かもしれないが、新築時点に時計を巻き戻して、4%しか回らなかったとしたら、それは失格と言って良いだろうと思います。少なくとも間違いなく、当社の顧客であれば、一人もその事業に対しては興味すら持たないだろうと思います。

ご存じの通り、我が国では不動産の評価手法には三通りの方法が採用されています。原価法の計算方法を引用し、その建物の再調達原価を計算すれば新築の想定利回りが再現できます。その利回りが6%とか5%を超えられるかどうかが、その中古を購入すべきかどうかの一つの指標になり得ると当社では考えています。

*中古物件の新築時利回り計算式はこちら →リンク

*1頁係る

本項「良くある間違い」は、一言で言ってしまえば全てが、不動産投資に関わるリスクをいかに常識に即して観察把握できるかという話につきるのです。

うまい話は転がっているものではありません。そうした話は飛びつく前に、まずはご自身の常識、良識のフィルターに掛けてみる習慣を付けることが大切です。

一方、当社コンサル事例にてご紹介をさせていただいたように、うまくいく事業はいくらでもあります。ただしそれらは転がっていた訳ではなく、例外なく、惜しみない労力と工夫によって作り出されているのです。そうした努力をすることに抵抗のある方は、不動産投資自体が向かないと思うので、手出しをしない方が良いかもしれません。

年間1,000万円以上の賃料を安定して獲得するという成功は、簡単という訳ではないのです。